|

|

В ближайшую неделю день рождения празднуют: Голосование: Глобальные перспективы экономики РФ и стран ЕС, ваш прогноз.

|

Создаем резерв на ремонт основных средств и оптимизируем сроки уплаты налога на прибыльСтатья была опубликована в журнале «Справочник экономиста» № 5 май 2019.

Все права защищены. Воспроизведение, последующее распространение, сообщение в эфир или по кабелю, доведение до всеобщего сведения статей с сайта разрешается правообладателем только с обязательной ссылкой на печатное СМИ с указанием его названия, номера и года выпуска. В чем отличие дорогостоящего ремонта от реконструкции, модернизации? Как создать резерв расходов на ремонт основных средств? Какие нюансы при создании резерва могут возникать? Какова судебная практика по этому вопросу?

Ремонт основных средств, как правило, удовольствие не из дешевых. И ничего удивительного в том, что финансисты, бухгалтеры задумываются о равномерном списании подобных расходов. А ведь при этом еще можно оптимизировать налоговые обязательства по налогу на прибыль, корректируя в определенных границах их размер, а значит, повлиять на величину оборотных средств предприятия. Различие между ремонтом и модернизацией (реконструкцией, техническим перевооружением)В первую очередь выясним, чем отличается обычный, пусть и очень дорогой, ремонт от реконструкции и модернизации.По этому вопросу выпущено большое число писем Минфина России. Однако значительное количество этих разъяснений лишь цитируют нормы законодательства и не дают ответ по существу (например, письма Минфина России от 10.09.2018 № 03-03-06/1/64483, от 27.06.2018 № 03-03-06/1/44329 и др.). Есть и письма, которые подготовлены специалистами, более ответственно отнесшимися к своим обязанностям. Так, в письме Минфина России от 17.10.2017 № 03-03-РЗ/67741 говорится о том, что к ремонту можно отнести расходы, производимые с целью текущего поддержания основных средств в рабочем состоянии. Более подробный и развернутый ответ по этому вопросу дан в письме Минстроя России от 27.02.2018 № 7026-АС/08 «Об определении видов ремонта» (далее — письмо Минстроя).

К сведению Как правило, к текущему ремонту относят устранение мелких неисправностей, которые выявляют в ходе повседневной эксплуатации основного средства, при котором объект практически не выбывает из эксплуатации, а его технические характеристики не меняются, работы по систематическому и своевременному предохранению основных средств от преждевременного износа путем проведения профилактических мероприятий; к капитальному ремонту — восстановление утраченных первоначальных технических характеристик объекта в целом, при этом основные технико-экономические показатели остаются неизменными.

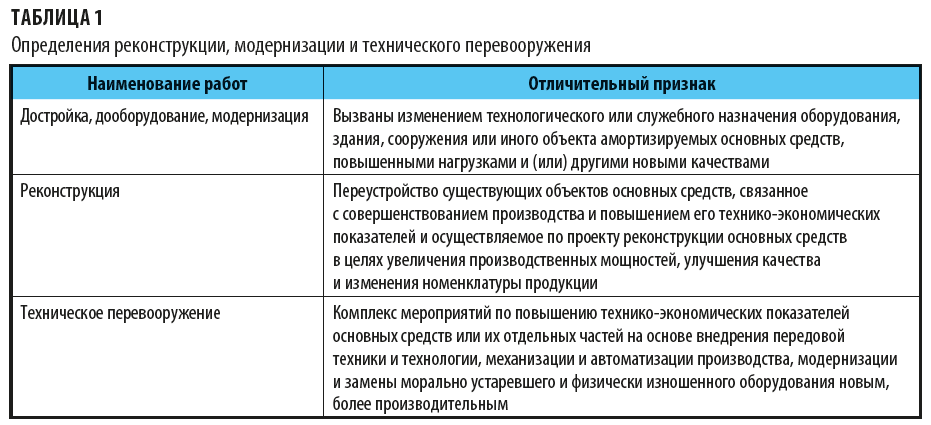

Определять виды ремонта (текущий или капитальный) и различия между ними обязаны технические службы учреждения. Как все сказаннное можно использовать в целях налогового учета? Согласно п. 1 ст. 11 Налогового кодекса РФ (далее — НК РФ) институты, понятия и термины гражданского, семейного и других отраслей законодательства РФ, используемые в Кодексе, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено Налоговым кодексом РФ. Нормы письма Минстроя не противоречат нормам налогового законодательства. В налоговом законодательстве такие определения отсутствуют. Таким образом, налогоплательщики могут пользоваться приведенными определениями текущего и капитального ремонта для целей ведения налогового учета. А вот искать разъясняющие письма в отношении реконструкции, модернизации, технического перевооружения не нужно — определения приведены в ст. 257 ГК РФ (табл. 1). То есть можно сделать вывод, что отличительный признак реконструкции, модернизации — повышение технико-экономических показателей объектов. При ремонте (текущем или капитальном) они не меняются. При этом стоимостный фактор на определение характера работ не влияет. Пример 1ООО «Решение» имеет в собственности два производственных здания, в которых были произведены строительно-монтажные работы. Стоимость работ в здании № 1 составила 2 820 000 руб. При этом в ходе работ были заменены стропила, крыша, часть стены. Стоимость работ в здании № 2 составила 413 125 руб. При этом в ходе работ был сооружен входной тамбур в здание площадью 5,8 м2. Несмотря на существенную стоимость, работы в здании № 1 являются капитальным ремонтом, так как улучшения технико-экономических показателей помещения не происходит. А работы в здании № 2 будут являться достройкой.

Выполнение работ по модернизации объектов подтверждают такие первичные документы, как график выполнения планируемых работ, сметы расходов, договоры и наряды на выполнение работ, акты выполненных работ, счета, накладные и др. Материалы для проведения ремонта, реконструкции и модернизации отпускают на основании таких первичных учетных документов, как накладные, требования на отпуск, лимитно-заборные карты и т. д. Для оформления движения основных средств при ремонте, реконструкции и модернизации применяют акт приема-сдачи отремонтированных, реконструированных и модернизированных объектов (форма № ОС-3[1]). С 01.01.2013 формы первичных учетных документов, содержащиеся в альбомах унифицированных форм первичной учетной документации, не являются обязательными к применению. Организация может использовать свою, самостоятельно разработанную форму, содержащую перечень обязательных реквизитов. Акт приема-передачи должен подписать работник предприятия, уполномоченный принимать основные средства. После этого документ передается в бухгалтерию организации. Если ремонт, реконструкцию или модернизацию производила сторонняя организация, акт составляется в двух экземплярах (по одному для каждой сторон) и подписывается также и представителем организации, производившей ремонт, реконструкцию или модернизацию. Далее акт заверяется главным бухгалтером (бухгалтером) и утверждается руководителем организации или лицом, на это уполномоченным. Бухгалтер должен внести изменения, связанные с капитальным ремонтом, реконструкцией и модернизацией, в инвентарную карточку учета объекта основных средств (форма № ОС-6). Налоговый учет расходов на ремонтРазграничивать ремонт и реконструкцию, модернизацию, техническое перевооружение очень важно — от этого зависит правильность формирования налогооблагаемой базы предприятия. Первоначальная стоимость основных средств изменяется в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации соответствующих объектов и по иным аналогичным основаниям (п. 2 ст. 257 НК РФ). Эти суммы не будут списываться на расходы в момент завершения ремонта, а будут переноситься на себестоимость продукции частями в течении определенного срока в составе амортизационных отчислений. А расходы на ремонт основных средств, в том числе расходы на проведение капитального ремонта, учитываются для целей налогообложения. Согласно ст. 260 НК РФ расходы на ремонт основных средств, произведенные налогоплательщиком, рассматриваются как прочие расходы и признаются для целей налогообложения в том отчетном (налоговом) периоде, в котором они были осуществлены, в размере фактических затрат. Обычно задача бухгалтера — включить в себестоимость затраты единовременно в текущем периоде, естественно, в установленных законом рамках, чтобы снизить налогооблагаемую базу предприятия и, соответственно, налог на прибыль. Однако иногда возникает и совершенно обратная необходимость, а именно показать, что у предприятия есть прибыль. Это может быть необходимо для привлечения инвесторов, продажи долей (акций) или всего бизнеса, демонстрации эффективности управления, наконец, чтобы получить налоговые льготы. И в этом случае крупные расходы на ремонт основных средств стараются отразить в составе капитализируемых сумм. Как видим, от правильности разграничения расходов на ремонт, модернизацию, реконструкцию и техническое перевооружение будет зависеть правильность формирования налогооблагаемой базы по налогу на прибыль, а в итоге и сумма налоговых обязательств. Резерв под предстоящие ремонты основных средствКазалось бы, если расходы на ремонт включены в себестоимость отчетного периода, то каким образом этими суммами можно влиять на сроки уплаты налога на прибыль? Можно. Причем речь идет даже об еще не совершенных расходах. Такую возможность предоставляет п. 3 ст. 260 НК РФ: для обеспечения в течение двух и более налоговых периодов равномерного включения расходов на проведение ремонта основных средств налогоплательщики вправе создавать резервы под предстоящие ремонты основных средств.

К сведению Порядок создания резерва прописан в ст. 324 НК РФ.

Решение об образовании резерва расходов на ремонт основных средств должно быть закреплено в приказе об учетной политике. Также в учетной политике приводится норматив отчислений в резерв (утверждается налогоплательщиком самостоятельно). Соответственно, отчисления в резерв будут производиться исходя из совокупной стоимости основных средств и утвержденных нормативов отчислений. [1][1] Утверждена Постановлением Госкомстата России от 21.01.2003 № 7 «Об утверждении унифицированных форм первичной учетной документации по учету основных средств». |

|

|

Для связи: box@buhgalter-info.ru | Реклама на сайте | Пользовательское соглашение | Политика конфиденциальности

© 2006—2025, ООО «Профессиональное издательство» — издательство журнала «Справочник экономиста». Воспроизведение, последующее распространение, сообщение в эфир или по кабелю, доведение до всеобщего сведения материалов с сайта разрешается правообладателем только с указанием гиперссылки на данный сайт, если не указано иное. |

![Обмен документами c[_]](https://buhgalter-info.ru/images/ic_opros.png)